『个人所得税汇算清缴流程』2019个人汇算清缴怎么申报?谁来做?

2020-04-02 10:52 广东人事考试网 来源:网络

关于『个人所得税汇算清缴流程』2019个人汇算清缴怎么申报?谁来做?这个话题,相信很多小伙伴都非常有兴趣了解,因为这个话题也是近期网络上非常火热的,那么既然大家都想知道『个人所得税汇算清缴流程』2019个人汇算清缴怎么申报?谁来做?,华图教育广东公务员考试网小编便从网上搜集了一些与个人所得税汇算清缴流程,2019个人汇算清缴相关的信息,下面分享给大家一起了解一下吧!

关系着每个人钱袋子的个税汇算清缴工作终于开始了,这也是中国个税史上首次汇算清缴。

原本年度汇算工作应该在3月1日开启,但受疫情影响,这项工作推迟了。不过据国税总局官网消息,近日全国多地已陆续开放了手机APP、网页等远程办税功能。不少纳税人已经成功申请退税了,快去看下你的个人所得税APP,可能有惊喜。

为什么要进行年度汇算?

简单来说,因为新个税法实施之后,单位为个人代扣个人所得税,但这只是预缴,可能会多缴或者少缴。年度汇算给纳税人“查遗补漏” 机会,多了退还、少了补缴,以确保充分享受改革红利。

据国家税务总局,云南、青海、山西、广西、贵州、大连、内蒙古、辽宁、吉林、江苏、安徽、江西、广东、海南、陕西、甘肃、新疆、深圳、黑龙江、上海、浙江、福建、山东、河南、湖南、重庆、四川、西藏、宁夏、宁波、厦门、青岛等地的纳税人,可通过手机APP、自然人电子税务局等远程办理2019年度个人所得税综合所得年度汇算。

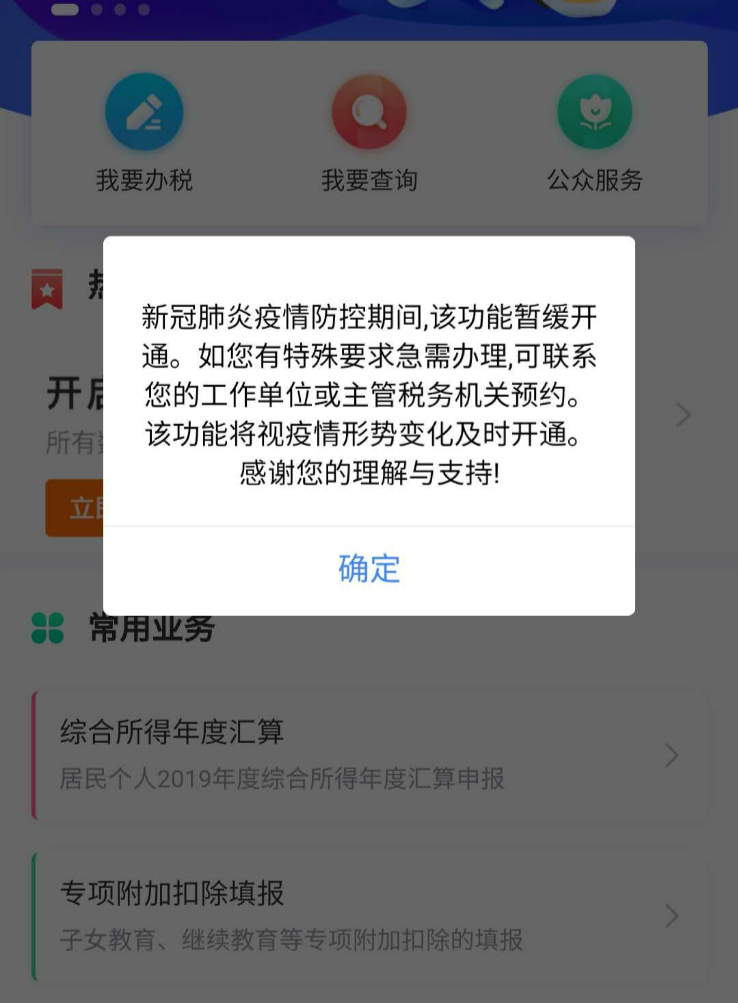

不过,北京、天津、河北、湖北等地该功能还暂未开放。12366客服人员表示,其他地区也将陆续开放。

北京等地暂未开通个税汇算功能 来源:个人所得税APP

此外,对于有小伙伴反映页面显示“系统开小差”,无法登陆的问题,该客服人员表示,可能登陆的人太多,可以稍后再尝试重登。

哪些纳税人需要办理年度汇算?

需要注意的是,并不是所有纳税人都需要办理年度汇算。两种情况的纳税人,需要办理年度汇算:

一、2019年度已预缴税额大于年度应纳税额且申请退税的;

二、2019年度综合所得收入超过12万元且需要补税金额超过400元的。

有小伙伴可能要问了,哪些是综合所得?综合所得包括四项,分别是工资、薪金所得,劳务报酬所得,稿酬 所得,特许权使用费所得。

其他的经营所得、利息股息红利所得、财产租赁所得、财产转让所得和偶然所得,甚至纳税人选择不计入综合所得的全年一次性奖金等,都不算综合所得。

还有四种情况的纳税人,无需办理年度汇算:

一、需补税但年度综合所得收入不超过12万元的;

二、年度汇算需补税金额不超过400元的;

三、预缴税额与年度应纳税额一致;

四、不申请年度汇算退税的。

汇算结果可能“多退少补”

微博中,不少网友晒出自己的汇算结果,有的退了上千元,有的则需要补税。

哪些情况可能会退税呢?国家税务总局曾就2019年度个人所得税综合所得汇算清缴事项发布《征求意见稿》,明确7种情况个税可申请退税。

1、2019年度综合所得年收入不足6万元,但已经预缴过个人所得税的;

2、2019年度有符合享受条件的专项附加扣除,但预缴税款时没有申报扣除的;

3、因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、六项专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的;

4、没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的;

5、纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣率高于全年综合所得年适用税率的;

6、预缴税款时,未申报享受或者未足额享受综合所得税收优惠的,如残疾人减征个人所得税优惠等;

7、有符合条件的公益慈善事业捐赠支出,但预缴税款时未办理扣除的等。

这里经纬君还要给大家普及一个小福利,根据国税总局发布的《2019年度个人所得税综合所得年度汇算办税指引》,如果您属于综合所得年收入不超过12万元需要补税或者年度汇算补税金额不超过400元,并且在取得所得时扣已依法预扣预缴了个人所得税,那么您无须补缴税款。

反之,则需要补税。如果未依法补税,可能面临税务行政处罚,并记入个人纳税信用档案。

根据税收征管法第六十二条,纳税人未按照规定期限办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,可以处2000元以上1万元以下的罚款,并追缴税款、加征滞纳金。

关键词阅读:

(编辑:广东华图)